Как самозанятый платит налоги в 2025 году

Шутки с налоговой плохи — в конечном счёте она всегда смеётся последней. Чтобы обезопасить вас от штрафов и пени, сделали гайд: разбираем, какой налог платит самозанятый, законно ли уплачивать его частями и можно ли вычитать расходы из доходов.

Какой налог платит самозанятый в 2025

Налог на профессиональную деятельность. Коротко — НПД. Самозанятый уплачивает его с доходов от заказчиков.

Как такового списка разрешённых видов деятельности нет, но есть требования: например, самозанятым нельзя продавать маркированные товары, нанимать сотрудников и перепродавать чужие вещи. Подробнее о том, чем можно заниматься и какие есть ограничения — здесь.

Плюсы НПД:

- Самозанятый уплачивает только налог. Никаких обязательных платежей больше нет.

- Самые низкие налоговые ставки по сравнению с другими налоговыми режимами: 4% и 6%.

- Платить страховые взносы можно, но необязательно. То есть, если самозанятый не планирует получать больничные, пособие по уходу за ребенком или пенсию, он вправе не перечислять страховые.

- Нет строгой отчётности, как на других режимах: не надо заполнять декларацию о доходах, выставлять счета, отправлять акты оказанных услуг и т.д. Всё, что требуется — сформировать чек. Подробнее о том, как это сделать — в статье «Гид по чеку: всё о главном документе самозанятого». При этом, если заказчику понадобится какой-либо из документов для отчётности, самозанятый сможет пойти на встречу и оформить его.

Сколько платят налог самозанятые в 2025?

Самостоятельно сумму налога рассчитывать не нужно. НПД рассчитывается автоматически после того, как человек формирует чек в приложении «Мой налог». Ставка налога для самозанятых:

- 4% — с доходов от физлиц

- 6% — с доходов от ИП и юрлиц

Платят ли налог самозанятые, если нет дохода

Самозанятые уплачивают налоги только с доходов: пришли деньги от заказчика — платим НПД, не пришли — не платим. Даже если вы годами сидите баз заказов, ничего платить не надо.

Когда самозанятый платит налог

Зависит от ситуации — разберём каждую.

| При уплате НПД впервые | Во всех остальных случаях, в том числе при работе через посредника |

|---|---|

| До 28 числа месяца, следующего после двух первых месяцев работы на НПД (ст. 9, п. 2 №422-ФЗ)

Пример: 1 сентября вы зарегистрировались как самозанятый и получили первую оплату 30 сентября. Значит, уплатить налоги за сентябрь вы должны до 28 ноября |

До 12 по 28 числа в месяце, следующим за тем, в котором вы получили доход (ст. 11, п. 3 №422-ФЗ). Уведомление об уплате налога приходит в приложении «Мой налог» — не позднее 12-го числа

Пример: если заказчик заплатил 13 марта, вы получите уведомление не позднее 12 апреля. Тогда уплатить налог надо с 12 до 28 апреля. |

Пару слов о посредниках: самозанятые вправе продавать товары через ИП или юрлицо, например, через маркетплейсы, интернет-магазины и оффлайн-магазины. Правила у каждой площадки разные. Например, Wildberries и Ozon сотрудничают с самозанятыми, а Lamoda — только с ИП и юрлицами.

С Avito другая история: на нём можно продавать свои б/у вещи как обычное физлицо, при этом платить налоги не надо вообще. Подробнее о торговле на маркетплейсах мы рассказывали в этой статье, а о сдаче продукции на реализацию в магазин — в нашем Telegram.

Где платить налоги

Есть три онлайн-способа, так что контактировать напрямую с налоговой не нужно.

- в приложении «Мой налог» (можно подключить автоплатёж);

- в личном кабинете налогоплательщика на сайте ФНС;

- через Госуслуги.

Что будет, если не уплатить налог

Налоговая начислит пени и даже может оштрафовать.

| Вид санкции | Пени | Штраф |

|---|---|---|

| В каких случаях | Если самозанятый не уплатил налог вовремя | Если налоговая заключит, что самозанятый умышленно уклоняется от уплаты налогов. Например, если заказчик докажет налоговой, что самозанятый не выставил чек |

| Сколько | За каждый день просрочки 1/300 ключевой ставки за день просрочки

*ст. 75 НК РФ |

20% от суммы товара или услуги — за первое нарушение 100% от суммы — за повторное в течение 6 месяцев после первого нарушения

*ст. 129.13 НК РФ |

Можно ли уплатить налог раньше срока

Такой возможности нет. Его можно оплатить только после того, как придёт уведомление в приложении «Мой налог». Другими словами, после того, как ФНС подсчитает все налоги.

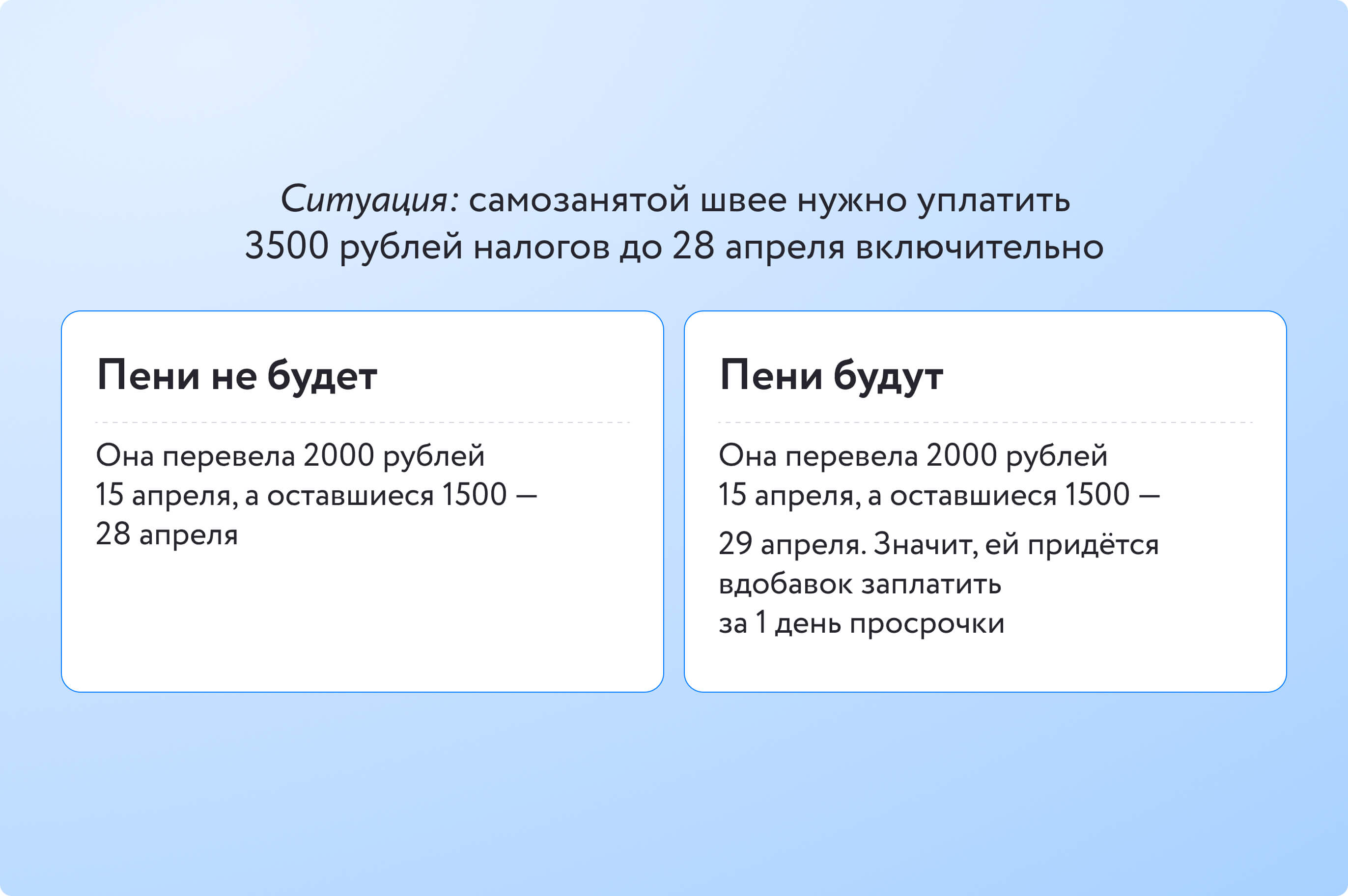

Как оплатить налог самозанятому частично

Налог можно уплачивать частями, но важно внести всю сумму до 28 числа, иначе пойдут пени. Переводим деньги там же: в приложении «Мой налог», на сайте ФНС или через Госуслуги.

Что делать, если по ошибке уплатил налог несколько раз

Ничего не делать: деньги сохранятся на счету. Допустим, если налог был 1000 рублей, а вы перевели 2000, у вас останется 1000. Вы сможете использовать эту 1000 при следующей уплате НПД.

Можно ли вычитать расходы из доходов

К сожалению, нельзя (Письмо Минфина № 03-11-11/50605 от 28.06.2021). Если вы потратились на доставку или заплатили комиссию маркетплейсу, налог всё равно придётся уплатить с полной стоимости товара или услуги. Это касается любых трат.

Пример: самозанятая получила от клиентки 5000 рублей за набор самодельных свечей. Потом она отправила набор курьером за 200 рублей. Но самозанятой всё равно придётся выставить чек на 5000, потому что закон запрещает вычитать расходы из доходов.

Можно ли получить налоговый вычет

Ежегодного налогового вычета в классическом понимании нет, но сразу после открытия самозанятости вы получаете 10 000 рублей. Это бонус для уменьшения суммы налога. Пока он не израсходуется, вы будете платить НПД по сниженной ставке.

Налоговый бонус для самозанятых:

3% вместо 4% — с доходов от физлиц

4% вместо 6% — с доходов от ИП или юрлиц

Пример: самозанятый фермер продал продукцию юрлицу на 25 000 рублей. По обычной ставке 6% ему бы пришлось уплатить налог 1 500 рублей, но с учетом бонуса он отдал 1000. В итоге из 10 000 у него осталось 9 500. Фермер продолжит платить по такой ставке, пока все бонусы не израсходуются.

В каких случаях самозанятый платит НДФЛ

Если коротко — когда деятельность не подпадает под закон о самозанятости.

Самозанятый платит НДФЛ, если он получат доход от:

- Работы по трудовому договору. То есть, когда он совмещает самозанятость и найм (ст. 6, п. 2.1 №422-ФЗ). Но по факту в этом случае НДФЛ уплачивает работодатель.

- Оказания услуг бывшему работодателю, если после увольнения прошло менее двух лет. Пример: копирайтер уволился в 2020, а в 2021 написал статью бывшему работодателю, но уже как самозанятый. Значит, он уплачивает НДФЛ (ст. 6, п. 2.8 №422-ФЗ).

- Донатов и предоставляет что-то взамен. Актуально для блогеров: например, когда они открывают доступ к уникальному контенту за донаты.

- В натуральной форме. Проще говоря, за сотрудничество по бартеру. Например, когда самозанятый фотограф проводит съёмку бренду одежды и в качестве вознаграждения получает вещи.

- Продажи недвижимости: квартиры, дома, машины и так далее. Но там нюанс: иногда никакой налог платить не нужно вообще, подробнее в статье.

- Передачи имущественных прав на недвижимое имущество, за исключением аренды жилых помещений (ст. 6, п. 2.3 №422-ФЗ). А вот от сдачи квартир и других жилых помещений самозанятый платит НПД.

Коротко о главном

- Самозанятый платит НПД по ставке от 3 до 6 %, налог рассчитывается автоматически.

- Срок уплаты налога: до 28 числа следующего месяца после получения дохода. При этом первый налоговый период длится 2 месяца.

- Оплату можно разбить. Главное — успеть перевести всю сумму до конца срока.

- Налогового вычета нет, но после регистрации выдают бонус 10 000 рублей: пока он не израсходуется, можно платить НПД по сниженной ставке.

- Если не уплатить налог вовремя, пойдут пени (1/300 ключевой ставки за день просрочки), также возможны штрафы.

- Если доходов нет, НПД платить не надо.

(42 оценок, среднее: 4,31 из 5)

(42 оценок, среднее: 4,31 из 5)